“New Normal” 這個Terms在2008年金融海嘯開時被廣泛使用,理解為在環球經濟大蕭條下,大家面對的「新常態」。習近平主席亦於2012年期間再次引用「新常態」去說明中國的高速增長期已經過去,當年中國每年「保八 」的指定目標不在,改為低速健康增長。

這個 “New Normal” 在最近的疫情下又再被引用。在全世界為了新冠肺炎引起的經濟重創下,大家如何面對及適應這個「新常態」。那究竟這個新常態是什麼?簡單來說就是以美國的無限量化寬鬆(Quantitative Easing,QE)牽頭,各國互相積極大印銀紙去救活國家本土經濟。印銀紙帶來的最大效果是什麼?就是「零」利率年代!我們亦把未來的超低息環境稱為 “New Normal” 。

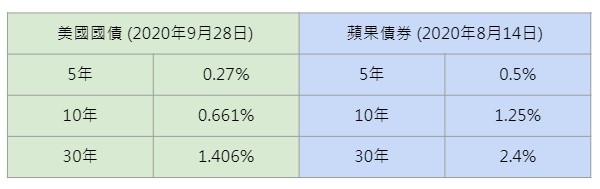

理論上美國印銀紙主要會用於購買美國自己的國債,今次甚至直接買入企業債,直接拖低全球利率。利率有幾低?可參照下圖:

2020年債券息率參考

全世界的息口都是跟隨美國的國債孳息率而行,在這個無限QE底下,「新常態」就是我們都要活在長時間極低利息的日子。現時本港銀行港幣定期的利息大約是0.1% – 0.4%之間,而美金的定期利息則是0%。我們在這個極低利息的環境下如何能面對或如何去投資?而甚至如何影響保險業?讓我們一起探討一下。

保險過去20年發展 從長年期供款到短年期供款

保險未來20年發展 從傳統儲蓄保險到 投資連繫保險

二十多年前,香港大部分保險公司所賣的人壽產品都是要供款到100歲。但隨着保險業的急速發展,大家都偏向接受短供款年期的產品,因為可以更易掌握自己的負擔能力。試想想65歲退休後,還要在煩惱用退休積蓄來交保費是多麼的不切實際。因此現今的保險計劃,年期已經變得很短,甚至有些產品是一次過繳款保終身。這就是保險業過去這20年的趨勢。未來呢?

筆者認為在經濟環境持續惡劣,引發的 “New Normal” 超低息環境底下,保險產品亦都需要隨着以往的傳統人壽保單轉為趨向投資型保單。原因很簡單,基於傳統儲蓄保險有保證現金部份,保險公司一般背後都會買高比例的定息工具,即債券類別作為保單投資主要工具,其餘的就會作其他投資,包括股票甚至房地產等等,當中所賺取的利潤會化為(非保證)保單紅利派發給保單持有人。換句話說,基於一般的傳統儲蓄保單有一個保證現金的百分比,保證現金比重越高保險公司的再投資率就會有更大比重偏重於債券類別。

在 “New Normal” 的環境下,債券利息偏低,保險公司在需要滿足保證現金價值的情況下,如大比例購入超低回報的債券,餘下少部份才能真正的投放在較高潛力的投資。在這個情況下保險的長遠回報會受到很大的打擊,尤其是在多年前「非零息年代」所定立的預期紅利,保險公司要維持高紅利實現率會遇到一定的壓力。因此,將來保險公司的產品設計上若要有一個較佳的回報,必定需要減低保證的比例,令多一些資金放在非債券類別的投資。因此在這個新常態的環境底下投資連繫的產品似乎會成為將來的一個 “New Normal” ,一個新趨勢!成為了我們日後買保險的新常態。

將來,我們不再是為投資而去買投資連繫保險產品,就是買一些保障性的產品亦會用到投資相連保險。因為這才能避開低息環境下因保證現金的壓力導致保險公司大量購入超抵息的債券 而影響了保單的整體回報。

如果你正在考慮買一份人壽保障,除了考慮傳統儲蓄人壽保險之外,我建議你也可以看一看投資相連壽險,做個比較。

( 以上文章內容,純屬專家個人意見,與本台/ 網站立場無關。內容僅供參考, 不應視為專業及/或法律意見。任何人士在需要時應自行尋求認可專業人士及/或律師之意見與指導 )